Oggi è Venerdi' 13/03/2026 e sono le ore 19:45:32

Nostro box di vendita su Vinted

Nostro box di vendita su Wallapop

Nostro box di vendita su subito.it

Condividi questa pagina

Oggi è Venerdi' 13/03/2026 e sono le ore 19:45:32

Nostro box di vendita su Vinted

Nostro box di vendita su Wallapop

Nostro box di vendita su subito.it

Condividi questa pagina

Nostra publicità

Compra su Vinted

Compra su Vinted

#PMI.it #informazione #ICT #imprese #medie #piccole

In attesa di comprendere l’impatto del conflitto in Medioriente sull’economia mondiale, l’Istat ha pubblicato il suo bilancio annuale, con un focus sull’occupazione. L ‘anno 2025 si è chiusto per il mercato del lavoro italiano con il raggiungimento del massimo storico di 24 milioni 121 mila occupati medi. Il rapporto integrato certifica una tenuta strutturale dell’occupazione, trainata dalla stabilizzazione dei rapporti contrattuali e da un deciso adeguamento delle retribuzioni orarie rispetto all’inflazione.

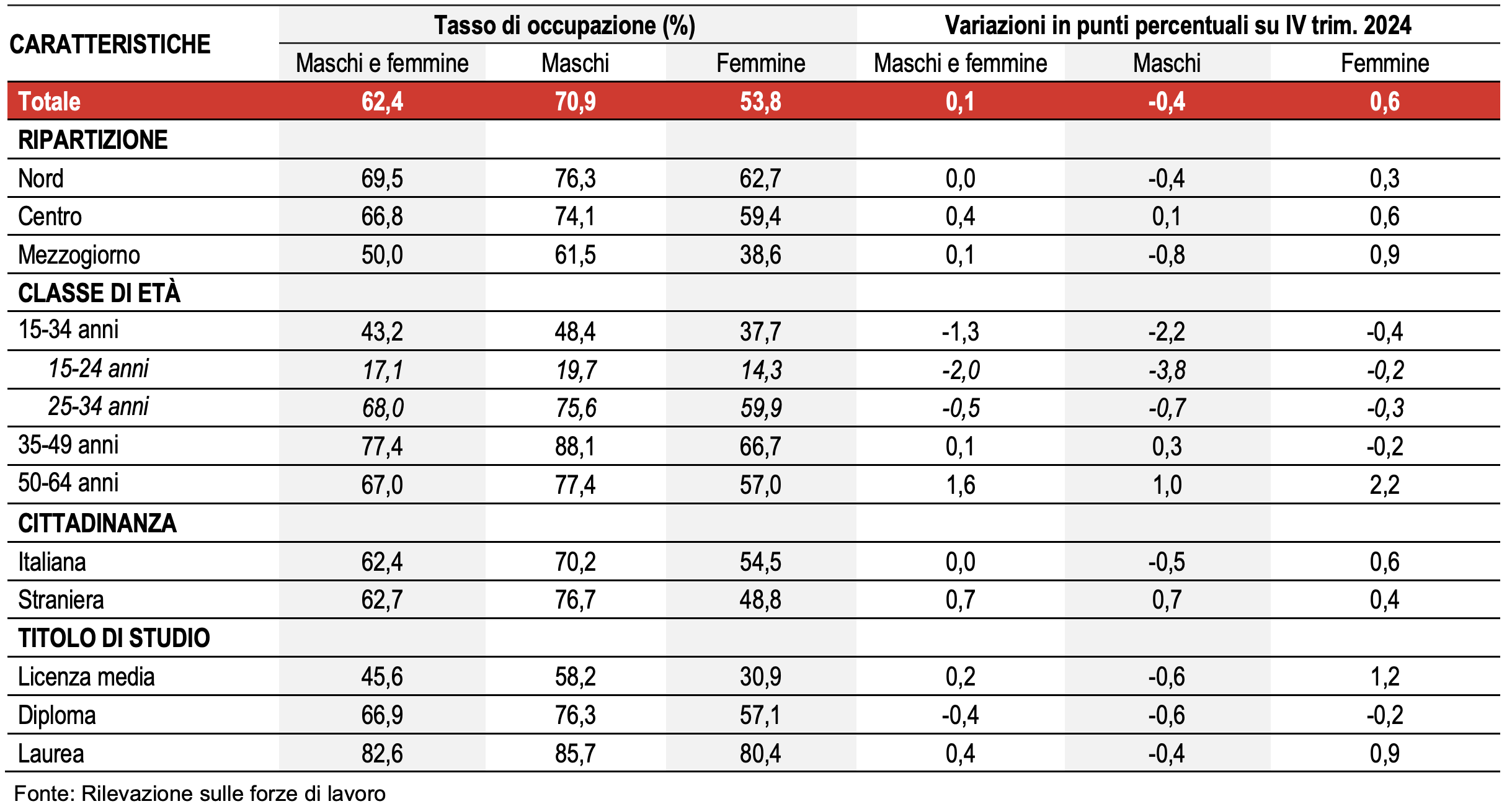

Il tasso di occupazione si stabilizza al 62,5%, con una dinamica che premia le classi di età over 50 a fronte di una persistente criticità nelle fasce giovanili. Il tasso tra i 50 e i 64 anni sale dell’1,6% su base annua, mentre sotto i 34 anni si registra una flessione dell’1,3%.

La crescita della base occupazionale è sostenuta quasi esclusivamente dai dipendenti a tempo indeterminato, aumentati di 76 mila unità nell’ultimo trimestre. In calo i contratti a termine, che segnano una riduzione dell’8,6%. Salgono del 3% i lavoratori autonomi, a conferma di una ripresa della spinta imprenditoriale nel sistema produttivo.

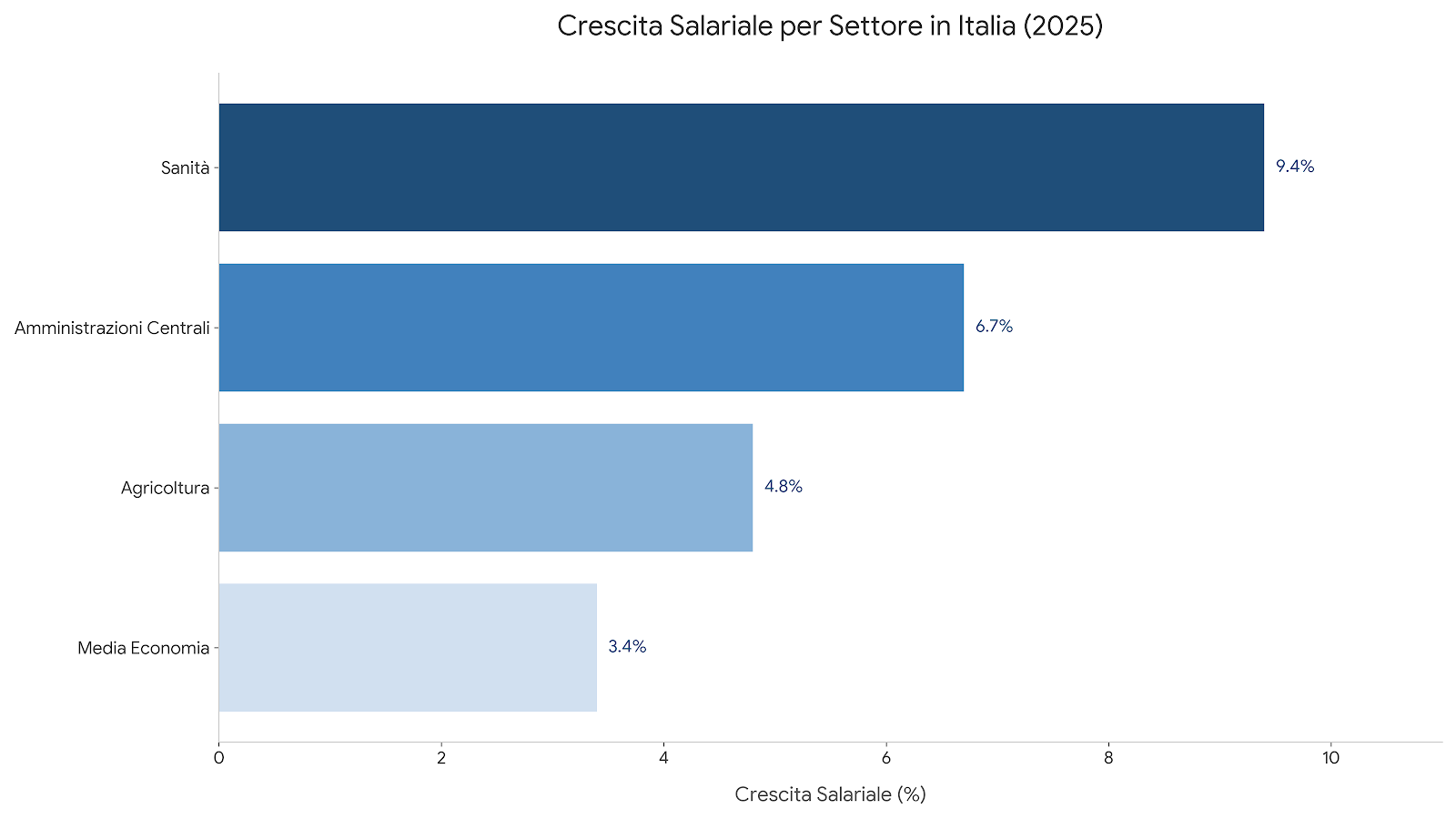

L’input di lavoro risulta in espansione nei servizi, mentre l’industria mostra una tenuta più cauta. I rinnovi contrattuali del periodo hanno spinto le retribuzioni, cresciute mediamente del 3,4% annuo, con incrementi marcati in comparti specifici:

Il costo del lavoro complessivo per le imprese ha registrato un aumento del 3,6%. Questo incremento è dovuto non solo agli adeguamenti stipendiali, ma anche all’attenuarsi delle agevolazioni contributive, che ha portato la componente dei contributi sociali a crescere del 5,0% nell’anno.

Il tasso di disoccupazione scende al 5,6%, con una riduzione più rapida tra i giovani rispetto ai profili senior. Resta tuttavia evidente la distanza generazionale, con il dato tra i 18 e i 34 anni fermo al 10,9%. Il lieve aumento degli inattivi è concentrato tra la popolazione maschile e nelle regioni del Sud.

L’analisi della motivazione all’inattività rivela un segnale positivo. Sebbene la demografia resti un tema critico, il Sud ha trainato la crescita occupazionale, accompagnata da una maggiore quota di chi non cerca lavoro perché impegnato in attività di formazione o cura:

Crolla il numero degli scoraggiati, ovvero coloro che rinunciano alla ricerca perché convinti di non poter trovare un impiego. La riduzione di 143 mila unità testimonia una ritrovata fiducia nelle prospettive lavorative per l’inizio del 2026.

L’andamento dell’economia nazionale nel primo bimestre del 2026 riflette una fase di crescita moderata ma superiore alle medie dell’area euro. La dinamica del Prodotto Interno Lordo si inserisce in un contesto globale caratterizzato da spinte contrapposte, dove il consolidamento della domanda interna italiana bilancia le incertezze derivanti dai mercati energetici internazionali e dalle tensioni geopolitiche in Medio Oriente.

Le stime provvisorie di inizio anno confermano la fase positiva per l’occupazione. Rispetto a dicembre si registra un incremento di 25mila occupati e una crescita del tasso di occupazione dello 0,1%. La diminuzione del numero di disoccupati indica la capacità delle imprese di assorbire nuova forza lavoro già nel primo trimestre dell’anno solare. Sussistono tuttavia elementi di criticità su cui l’analisi Istat pone l’attenzione:

Nel quarto trimestre del 2025 il PIL italiano ha registrato una crescita congiunturale dello 0,3%. Il confronto europeo evidenzia una performance superiore a quella della Francia (+0,2%) e allineata al dato tedesco, mentre la Spagna mantiene un ritmo di espansione maggiore (+0,8%). Sul piano globale si osserva la decelerazione dell’economia statunitense al 2,2% e il mantenimento dei target cinesi al 5,0%, in un quadro che prefigura una tendenza al ribasso per le prospettive mondiali nel corso del 2026.

Il settore industriale mostra segnali di adattamento. Nonostante il calo della produzione registrato a gennaio 2026 (-0,6%), il trimestre novembre-gennaio esprime un incremento dello 0,7% rispetto al periodo precedente. Le imprese devono tuttavia confrontarsi con la risalita dell’inflazione IPCA, attestata al 1,6% a febbraio, e con le pressioni sul prezzo del greggio legate alla rilevanza strategica dello Stretto di Hormuz per le rotte mercantili.

La maturazione dei permessi lavorativi segue logiche di calcolo differenti rispetto a quelle previste per le ferie aziendali. Mentre le ferie sono garantite come riposo minimo in giorni, i ROL (Riduzione Orario di Lavoro) e i PAR (Permessi Annui Retribuiti) maturano in ore sulla base del rateo mensile stabilito dai singoli Contratti Collettivi Nazionali (CCNL).

Nella generalità dei casi, il rateo mensile matura integralmente se il dipendente presta servizio per almeno 15 giorni solari nel mese di riferimento. Sotto questa soglia, il diritto alla quota mensile decade. Per un profilo standard full-time con 104 ore annue totali, la maturazione mensile media è pari a 8,66 ore.

Nel CCNL Metalmeccanici, un dipendente full-time matura mediamente 6 ore di ROL al mese (72 ore annue), a cui si aggiungono le 32 ore annue per le ex festività (PAR), con un rateo di 2,66 ore mensili. Una struttura analoga si applica nel CCNL Chimico-Farmaceutico, dove le 72 ore di ROL e le 32 di ex festività garantiscono un accumulo mensile costante di ore di riposo retribuito.

Nel settore Commercio e Terziario, il calcolo orario mensile varia in base all’organico aziendale: nelle realtà sopra i 15 dipendenti si maturano 6 ore al mese di ROL, mentre sotto tale soglia si scende a 4,66 ore. Per i dipendenti del settore commercio assunti dopo il 2011, vige una maturazione progressiva nei primi 4 anni.

Il CCNL Turismo stabilisce invece un monte ore di 72 ore annue di ROL (6 ore mensili) e 32 ore per ex festività (2,66 ore mensili), per un totale di 104 ore annue a disposizione del lavoratore.

Nel settore edilizio, si maturano 7,3 ore di ROL al mese (88 ore annue). La maturazione avviene nella misura di un’ora ogni 20 ore di lavoro effettivamente svolto (un’ora ogni 25 per gli operai discontinui). I permessi maturati entro il 31 dicembre devono essere utilizzati entro il 30 giugno dell’anno successivo, pena la monetizzazione.

Il CCNL Trasporti e Logistica prevede 72 ore annue di ROL (6 ore al mese) e 32 ore annue per ex festività (2,66 ore al mese), seguendo lo schema dei principali comparti industriali.

Settori come il credito e la sanità presentano ratei specifici legati alla riduzione dell’orario settimanale:

Il CCNL Agricoltura fissa solitamente 56 ore annue totali di ROL, portando il rateo mensile a 4,66 ore complessive. Anche nel settore Gomma Plastica la maturazione segue soglie allineate al comparto chimico, garantendo la copertura oraria per la conciliazione vita-lavoro.

Per una corretta lettura dei contatori nel cedolino, il lavoratore deve distinguere tra maturato (ore accumulate dall’inizio dell’anno), goduto (ore utilizzate) e residuo (saldo disponibile). Mentre le ferie non possono essere liquidate se non alla fine del rapporto, i permessi ROL e PAR non goduti entro i termini contrattuali devono essere obbligatoriamente monetizzati.

Oltre ai permessi contrattuali, esistono tutele di legge che non intaccano il monte ore dei ROL.

Alcuni contributi sfavorevoli possono abbassare la pensione invece di alzarla. L’ordinamento italiano consente escluderli dal calcolo quando non sono necessari al diritto. Il meccanismo di chiama neutralizzazione e vale per la pensione futura, ma può essere applicato anche ai fini di un ricalcolo in aumento della pensiona già in pagamento — comprese quelle liquidate in anticipo, al momento del raggiungimento dell’età per la vecchiaia. Questo, dopo la sentenza della Corte Costituzionale n. 82/2017 e quella di Cassazione n. 30803/2024.

Lo strumento è molto utile a ha avuto periodi di disoccupazione, un tardivo passaggio al part-time, rioccupazioni con reddito più basso o contribuzione figurativa nelle fasi finali della carriera e si trova oggi con un assegno inferiore alle attese. La domanda di ricalcolo si presenta all’INPS senza limiti di decadenza: gli arretrati recuperabili arrivano fino a cinque anni.

“Più contributi” non sempre significa “pensione più alta”. I periodi con versamenti inferiori alla propria media possono infatti ridurre la base pensionabile e l’importo finale dell’assegno stesso. Da qui la possibilità (su domanda) di escludere dal calcolo i contributi non necessari al diritto quando il loro utilizzo produce un trattamento meno favorevole. Questo meccanismo è noto come neutralizzazione della contribuzione o sterilizzazione dei contributi sfavorevoli.

La neutralizzazione opera esclusivamente sulle pensioni calcolate con sistema retributivo o misto, nelle quali l’importo dell’assegno dipende dalla media delle retribuzioni degli ultimi anni. Sono potenzialmente interessati:

Chi ha una pensione interamente calcolata con il sistema contributivo puro — in genere chi ha iniziato a lavorare dopo il 1995 senza anzianità contributiva precedente — non può invece accedervi, perché in quel sistema l’assegno dipende dal montante dei contributi versati e non da una media retributiva da proteggere.

Non possono neanche essere neutralizzati i contributi da riscatto della laurea, in quanto rappresentano una scelta volontaria del lavoratore, né i contributi collocati al di fuori dell’ultimo quinquennio antecedente la decorrenza della pensione.

La neutralizzazione opera sulle ultime 260 settimane di contribuzione antecedenti la decorrenza della pensione — corrispondenti a cinque anni — a condizione che i periodi da escludere non siano necessari per raggiungere il requisito minimo contributivo. I casi tipici che possono generare penalizzazione sono:

Un esempio pratico aiuta a capire la portata dello strumento: un lavoratore uscito con Quota 100 che aveva accumulato contributi in eccesso rispetto al requisito minimo, con due anni di NASpI negli ultimi cinque di carriera, ha ottenuto grazie alla neutralizzazione un incremento lordo mensile dell’assegno di oltre 130 euro. La simulazione preventiva è quindi essenziale prima di presentare qualsiasi domanda.

La penalizzazione deriva spesso dall’accredito di contributi figurativi, che coprono formalmente il periodo assicurativo ma su una base imponibile inferiore alla retribuzione effettiva precedente. Rientrano tra i periodi potenzialmente neutralizzabili:

Attenzione: se un periodo è solo parzialmente in eccesso rispetto al requisito minimo, si possono neutralizzare solo i contributi non necessari al perfezionamento del diritto. Se l’intero periodo non è necessario, non è possibile neutralizzarne solo una parte.

Il metodo di calcolo pensione determina se e in quale misura la neutralizzazione sia applicabile: solo la quota retributiva è interessata dal meccanismo, mentre la quota contributiva ne resta esclusa in ogni caso.

Il quadro interpretativo della norma primaria si è ampliato con la sentenza di Cassazione n. 30803/2024. La Suprema Corte ha stabilito che il principio di neutralizzazione non riguarda solo chi deve ancora andare in pensione ma può essere applicato anche al ricalcolo di pensioni anticipate già in godimento.

Il diritto al ricalcolo anche per chi ha percepito una pensione anticipata consente a chi rientra nella categoria delle prestazioni ammesse (pensioni retributive e miste) di chiedere la riliquidazione dell’assegno al momento del raggiungimento dell’età prevista per la pensione di vecchiaia, attualmente 67 anni. Il tutto, applicando lo stesso criterio di esclusione dei contributi svantaggiosi che avevano inciso negativamente sul primo calcolo.

Il principio affermato è il seguente: una volta maturato il diritto alla pensione di vecchiaia, la contribuzione successiva o penalizzante non può comprimere il trattamento potenzialmente più favorevole già virtualmente maturato.

Il ricalcolo non è automatico e presuppone una valutazione caso per caso. Le condizioni da verificare sono:

Prima di procedere è indispensabile simulare l’esito del ricalcolo. Se la neutralizzazione non produce un risultato più favorevole rispetto all’importo attualmente in pagamento, la domanda non ha utilità pratica — e il ricalcolo, per legge, non può comunque andare in peggioramento.

Per ottenere il ricalcolo occorre presentare all’INPS una domanda di ricostituzione della pensione per motivi contributivi. La domanda di ricostituzione non è soggetta a termini di decadenza per il riconoscimento del diritto.

La procedura si avvia online sul portale INPS seguendo il percorso Pensione e Previdenza → Domanda di pensione → Pensione, Ricostituzione, Ratei, Certificazioni, con accesso tramite SPID, CIE o CNS. In alternativa ci si può rivolgere a un patronato o contattare il Contact Center INPS al numero 803164 da rete fissa oppure 06164164 da rete mobile.

Alla domanda vanno allegati i documenti che attestano i periodi contributivi sfavorevoli: buste paga degli anni interessati, certificazioni di disoccupazione, attestazioni di cassa integrazione o altri documenti pertinenti ai periodi da neutralizzare. L’INPS ha 85 giorni di tempo per rispondere.

Gli eventuali arretrati sono invece soggetti alla prescrizione quinquennale: si recuperano al massimo i cinque anni di ratei precedenti alla presentazione dell’istanza. Se accolta, la pensione viene riliquidata con effetto retroattivo dalla decorrenza originaria, con applicazione dei coefficienti di perequazione dall’origine.

La neutralizzazione dei contributi pensionistici trova fondamento nell’articolo 37 del DPR 818/1957 ed è stata sviluppata dalla normativa successiva — leggi 233/1990 e 335/1995 — e da un consolidato filone giurisprudenziale. I riferimenti essenziali sono:

Il Ministero dell’Economia ha posto un argine interpretativo sull’accesso alle agevolazioni fiscali per l’acquisto della prima casa in Italia da parte dei cittadini residenti all’estero. Durante l’interrogazione in Commissione finanze dell’11 marzo 2026, il sottosegretario Lucia Albano ha ribadito che lo sconto sull’imposta di registro resta indissolubilmente legato al trasferimento fuori dai confini nazionali per accertati motivi di lavoro, escludendo altre fattispecie dalla norma agevolativa.

La precisazione del MEF chiarisce un dubbio frequente relativo ai connazionali residenti all’estero che entrano in possesso di un’abitazione sul territorio italiano attraverso una successione. Il trattamento fiscale di favore, che prevede l’applicazione dell’aliquota ridotta al 2%, non può essere riconosciuto ai soggetti che ereditano l’immobile dai genitori se il loro trasferimento all’estero non è stato dettato da esigenze professionali.

L’amministrazione finanziaria sottolinea che l’agevolazione non nasce come uno strumento per favorire l’investimento immobiliare generico dei cittadini non residenti, bensì come una misura di sostegno specifica. Di conseguenza, chi desidera acquistare o regolarizzare la proprietà di un immobile in Italia senza possedere il requisito del lavoro all’estero dovrà corrispondere le imposte in misura ordinaria.

Per accedere legittimamente allo sconto fiscale, la normativa attuale e le recenti conferme ministeriali impongono il rispetto di precise condizioni soggettive e oggettive. La mancata corrispondenza anche di uno solo di questi criteri espone il contribuente al rischio di accertamento e recupero delle imposte non versate.

I criteri fondamentali prevedono:

Un passaggio rilevante delle dichiarazioni del sottosegretario riguarda il possibile contrasto con il diritto dell’Unione Europea qualora il beneficio venisse esteso indiscriminatamente. Il Ministero ritiene che un’interpretazione troppo estensiva della norma, slegata dal nesso lavorativo, possa generare dubbi di legittimità rispetto ai principi di libera circolazione e parità di trattamento nel mercato unico.

Questa cautela normativa suggerisce l’assenza di aperture a breve termine per includere gli immobili ereditati o gli investimenti a scopo turistico nel perimetro delle agevolazioni prima casa per gli iscritti AIRE, blindando la disciplina attuale intorno alla figura del lavoratore espatriato.

Ogni versamento tramite modello F24 richiede l’indicazione del corretto codice tributo: , onde evitare il rigetto del pagamento o la sua imputazione ad un’imposta diversa da quello dovuta. Di seguito, sono elencati i codici tributo IRPEF per i versamenti in F24 più utilizzati e di recente istituzione, aggiornati alle ultime risoluzioni AdE.

I codici per il versamento dell’IRPEF dovuta vanno inseriti nella sezione Erario del modello F24, nella colonna “importi a debito versati”, con l’anno di riferimento nel formato AAAA. Per i versamenti in unica soluzione, il campo “rateazione/mese rif.” va compilato con il valore 0101; in caso di rateizzazione, le prime due cifre indicano il numero della rata e le ultime due il totale delle rate.

| Codice tributo | Descrizione |

|---|---|

| 4001 | IRPEF – saldo |

| 4033 | IRPEF – acconto prima rata |

| 4034 | IRPEF – acconto seconda rata o acconto in unica soluzione |

| 1989 | IRPEF – interessi sul ravvedimento (art. 13, D.Lgs. 472/1997) |

| 8901 | IRPEF – sanzione pecuniaria |

L’addizionale regionale all’IRPEF si versa nella sezione Erario del modello F24, con indicazione del codice regione nel campo “rateazione/regione/prov./mese rif.” L’addizionale comunale all’IRPEF — determinata autonomamente dai Comuni entro i limiti di legge — viene versata nella sezione “IMU e altri tributi locali”, con il codice catastale del Comune di residenza nel campo apposito.

| Codice tributo | Descrizione |

|---|---|

| 3801 | Addizionale regionale all’IRPEF |

| 1994 | Addizionale regionale IRPEF – interessi sul ravvedimento |

| 8902 | Addizionale regionale IRPEF – sanzione pecuniaria |

| 3843 | Addizionale comunale all’IRPEF – autotassazione – acconto |

| 3844 | Addizionale comunale all’IRPEF – autotassazione – saldo |

| 3857 | Addizionale comunale all’IRPEF – interessi pagamento dilazionato |

| 1998 | Addizionale comunale all’IRPEF – interessi sul ravvedimento |

| 8926 | Addizionale comunale all’IRPEF – sanzione da ravvedimento |

I proprietari di immobili in affitto che hanno optato per il regime della cedolare secca versano un’imposta sostitutiva dell’IRPEF e delle relative addizionali, con scadenze coincidenti con quelle delle imposte sui redditi. I codici da inserire nella sezione Erario del modello F24 sono 1840 per la prima rata dell’acconto, 1841 per la seconda rata o per l’acconto in unica soluzione e 1842 per il saldo — utilizzabile anche nella colonna “importi a credito compensati” in caso di eccedenza.

Per il versamento di IMU, TARI e TOSAP in F24 si utilizza la sezione “IMU e altri tributi locali” del modello. I codici variano in base alla tipologia di immobile per l’IMU (dalla serie 3912 alla 3930), alla tassa rifiuti TARI (3944-3946) e all’occupazione di suolo pubblico TOSAP/COSAP (3931-3934). Sono disponibili anche i codici storici per ICI e TASI, necessari per versamenti su annualità pregresse e ravvedimenti operosi.

La Legge 30 dicembre 2025, n. 199 ha introdotto un’imposta sostitutiva dell’IRPEF e delle addizionali regionali e comunali su alcune componenti della retribuzione dei lavoratori dipendenti. L’Agenzia delle Entrate ha istituito i relativi codici tributo con decorrenza 29 gennaio 2026, da riportare nella sezione Erario del modello F24 a cura del sostituto d’imposta.

| Codice tributo | Descrizione |

|---|---|

| 1075 | Imposta sostitutiva IRPEF sugli incrementi retributivi corrisposti ai lavoratori dipendenti – sostituto d’imposta (art. 1, c. 7, L. 199/2025) |

| 1076 | Imposta sostitutiva IRPEF su maggiorazioni e indennità per lavoro notturno, giorni festivi e turni – sostituto d’imposta (art. 1, cc. 10-11, L. 199/2025) |

| 1077 | Imposta sostitutiva IRPEF sul trattamento economico accessorio del personale non dirigenziale delle amministrazioni pubbliche – sostituto d’imposta (art. 1, c. 237, L. 199/2025) |

Per i sostituti d’imposta che operano in Sicilia, Sardegna e Valle d’Aosta — o che effettuano versamenti per soggetti fiscalmente domiciliati in tali regioni — sono stati istituiti codici specifici per gestire i casi in cui il versamento avviene in una regione diversa da quella di competenza fiscale. Il motore di ricerca dell’AdE consente di individuare il codice corretto in base alla regione di competenza e a quella di versamento.

I contribuenti persone fisiche con partita IVA soggetti ISA che hanno aderito al Concordato Preventivo Biennale 2025-2026 possono accedere al ravvedimento speciale CPB per sanare le annualità dal 2019 al 2023, versando un’imposta sostitutiva parametrata al punteggio ISA. Le persone fisiche utilizzano il codice tributo 4089, da inserire nella sezione Erario del modello F24 nella colonna “importi a debito versati”, con indicazione nel campo “anno di riferimento” dell’anno d’imposta cui si riferisce la violazione.

Per i codici tributo non riportati in questa guida — imposte sostitutive specifiche, crediti d’imposta, tributi minori — l’Agenzia delle Entrate mette a disposizione uno strumento di ricerca online su agenziaentrate.gov.it, accessibile senza autenticazione. La ricerca è possibile per tipologia di imposta, per singolo codice numerico o attraverso la consultazione dell’elenco dei codici di recente istituzione, aggiornato a ogni nuova risoluzione emanata.

Il Ministro delle Infrastrutture e dei Trasporti, Matteo Salvini, ha sciolto le riserve sulla regolarità degli autovelox e sulla validità delle sanzioni amministrative durante un recente question time alla Camera. Il cuore della questione riguarda il nuovo decreto ministeriale che punta a sanare il vuoto normativo tra approvazione e omologazione, introducendo una distinzione netta basata sull’anno di installazione: i dispositivi approvati dal 2017 in poi saranno considerati automaticamente conformi, mentre per gli altri si apre una fase di verifica tecnica che scadrà il 4 maggio.

L’intervento del MIT mira a stabilizzare un quadro normativo reso incerto dalle recenti pronunce della Corte di Cassazione, che nel 2024 ha sancito la nullità delle multe elevate con apparecchi soltanto approvati ma non correttamente omologati. Il nuovo schema di decreto stabilisce che la coerenza con i requisiti tecnici sia garantita per tutti i dispositivi autorizzati negli ultimi nove anni.

Per gli apparecchi precedenti al 2017, la situazione resta complessa: l’utilizzo sarà consentito esclusivamente se il prototipo risulterà adeguato ai nuovi standard tecnici definiti dal ministero. Questa distinzione punta a ridurre il contenzioso legale, che oggi vede la stragrande maggioranza delle sanzioni a rischio annullamento proprio per il difetto di omologazione originaria.

Il percorso burocratico per l’entrata in vigore definitiva del provvedimento segue una tabella di marcia internazionale. Dopo l’esame del tavolo tecnico con Viminale, MIMIT e ANCI dello scorso gennaio, il testo è approdato sulla piattaforma europea TRIS. Questo passaggio è necessario per consentire agli Stati membri e alla Commissione UE di sollevare eventuali osservazioni sulla conformità delle norme tecniche italiane.

Fino al 4 maggio 2026, il decreto resterà in una fase di stand-by obbligatorio. Parallelamente, il testo è al vaglio del Consiglio superiore dei lavori pubblici per gli aspetti legati alla sicurezza stradale. Solo dopo questa data il quadro normativo potrà dirsi operativo, offrendo ai comuni una base giuridica certa per la gestione dei dispositivi di controllo della velocità .

I dati forniti dal ministro tracciano uno scenario critico per le casse degli enti locali e per la certezza del diritto. Grazie alla piattaforma digitale attivata dal MIT per il monitoraggio della rete di controllo, è stato possibile effettuare un primo censimento reale sulla legittimità degli strumenti di rilevazione elettronica. Dall’analisi emerge che:

Il restante volume di apparecchi dovrà essere sottoposto a revamping tecnologico o alla dismissione, per evitare che le future multe per eccesso di velocità vengano sistematicamente impugnate davanti ai prefetti o ai giudici di pace.

Il Garante Privacy ha dato il via libera. La Piattaforma di gestione delle deleghe — prevista nel PNRR per ridurre il divario digitale nell’accesso ai servizi pubblici — ha superato il vaglio sulla protezione dei dati personali: lo schema di decreto del Presidente del Consiglio dei Ministri che ne disciplina il funzionamento è stato ritenuto conforme alla normativa vigente. Entro giugno 2026 il portale dovrà essere attivo, e permetterà a ogni cittadino iscritto all’Anagrafe Nazionale della Popolazione Residente di autorizzare fino a due persone di fiducia ad accedere ai servizi digitali della PA al proprio posto, anche senza essere in possesso di SPID o CIE.

I servizi pubblici online richiedono oggi un’identità digitale. Chi non riesce a ottenerla — anziani, persone con disabilità , chi non ha dimestichezza con gli strumenti tecnologici — resta escluso da funzioni sempre più essenziali: dalla consultazione del fascicolo previdenziale alla gestione delle pratiche fiscali, dai certificati anagrafici all’accesso alle prestazioni sanitarie online. La nuova piattaforma risponde a questa lacuna consentendo la delega ad altre persone fisiche in possesso di identità digitale, che agiscono online per conto del delegante con piena tracciabilità delle operazioni. I dati sulle deleghe attive saranno disponibili anche su IT Wallet, il portafoglio digitale accessibile tramite App IO.

La piattaforma è aperta a tutti i cittadini iscritti nell’Anagrafe Nazionale della Popolazione Residente (ANPR). L’accesso ai servizi può essere delegato solo a persone fisiche: non è ammessa nessuna forma di mandato a enti, studi professionali o intermediari abilitati. Sono escluse le deleghe a commercialisti, consulenti del lavoro e soggetti che operano per conto dei propri clienti nell’ambito di rapporti professionali. Escluso anche l’accesso ai servizi specifici per i lavoratori attivi presso enti o imprese. Questa distinzione non è un dettaglio: le deleghe agli intermediari e ai professionisti restano disciplinate da regole proprie, separate da questo sistema e non intercambiabili con esso.

Lo schema di DPCM prevede tre percorsi distinti per registrare la delega, in base alle condizioni del delegante:

La delega non è permanente: ha una durata massima di due anni, trascorsi i quali deve essere rinnovata. Il delegante può revocarla in qualsiasi momento. Ogni delegato può ricevere al massimo cinque deleghe contemporaneamente, con l’eccezione di quelle conferite da chi esercita la responsabilità genitoriale, da tutori, curatori e amministratori di sostegno. Al momento della registrazione, il delegato è tenuto a dichiarare espressamente di agire a titolo personale e di non percepire alcun compenso per l’attività svolta: una condizione che rafforza il confine con le deleghe professionali retribuite.

Un regime distinto è previsto per i servizi erogati attraverso il Fascicolo Sanitario Elettronico 2.0, l’Ecosistema dei Dati Sanitari (EDS) e la Piattaforma Nazionale di Telemedicina (PNT). La delicatezza delle informazioni trattate — dati medici, diagnosi, referti — ha spinto il legislatore a introdurre cautele specifiche per il rilascio delle deleghe in questi ambiti, con requisiti più stringenti rispetto al resto dei servizi PA. Le modalità precise saranno definite nelle disposizioni attuative, ma il principio ispiratore è chiaro: l’accesso delegato ai dati sanitari richiede garanzie aggiuntive a tutela della riservatezza del paziente, che non possono essere equiparate a quelle previste per i servizi amministrativi ordinari.

L’intervento rientra nella Missione 1, componente 1 del PNRR, dedicata alla digitalizzazione della pubblica amministrazione. Il termine per il completamento è fissato a giugno 2026, una scadenza vincolante che non lascia margini di slittamento. La gestione tecnica del portale è affidata all’Istituto Poligrafico e Zecca dello Stato. Il Garante Privacy, nel proprio parere favorevole, si è riservato di valutare i trattamenti di dati personali nella fase operativa: un monitoraggio che continuerà una volta che la piattaforma sarà a regime e i flussi reali di dati saranno verificabili.

Oggi il conto corrente è lo strumento principale per l’accredito dello stipendio e della pensione, per la domiciliazione delle utente, per i pagamenti e i bonifici veloci. Ogni conto offre servizi simili ma i costi variano di molto. Sul mercato non mancano neppure quelli a zero spese.

Le banche digitali e molti istituti tradizionali propongono oggi soluzioni con canone ridotto o azzerato, spesso legate all’accredito dello stipendio o della pensione. In alcuni casi, inoltre, sulla liquidità depositata possono maturare interessi o altri vantaggi promozionali che contribuiscono a compensare i costi del conto. Di seguito un confronto aggiornato tra alcuni dei conti correnti più interessanti disponibili sul mercato.

Anche nella gestione del conto esistono diversi modi per risparmiare, riducendo i costi di canone e delle operazioni oppure sfruttando promozioni, interessi sulla liquidità o programmi di cashback.

Per scegliere la soluzione più adatta è utile partire dalle proprie esigenze:

Il Garante per la protezione dei dati personali ha inflitto una sanzione da 2 milioni di euro ad Acea Energia, ritenuta responsabile di gravi violazioni nel trattamento dei dati personali dei consumatori. L’intervento dell’Authority colpisce una pratica sistematica di attivazione di contratti luce e gas mai richiesti dagli utenti, perfezionati attraverso l’operato fraudolento di agenti porta a porta che agivano all’insaputa dei diretti interessati, spesso scoprendo l’inganno solo alla ricezione della prima bolletta o della lettera di benvenuto.

L’istruttoria del Garante ha portato alla luce un modus operandi basato sull’acquisizione illecita di informazioni sensibili durante i contatti domiciliari. Gli agenti di vendita, agendo come procacciatori per conto della società energetica, utilizzavano i propri dispositivi mobili per raccogliere dati senza un reale consenso informato.

Le criticità rilevate riguardano principalmente:

La sanzione non colpisce solo l’illecito del singolo agente, ma punta il dito contro l’inadeguatezza del sistema di controllo interno di Acea Energia. Secondo l’Authority, la società non ha esercitato una corretta supervisione sull’operato delle agenzie esterne a cui era stato affidato il compito di ampliare il portafoglio clienti.

Dalle verifiche è emerso che i sistemi di monitoraggio basati sulle cosiddette check-call o recall di verifica erano del tutto insufficienti. Queste procedure avrebbero dovuto confermare l’effettiva volontà del cliente prima di rendere operativa la fornitura, ma nel caso di Acea si sono rivelate un filtro meramente formale, incapace di intercettare le anomalie segnalate da centinaia di utenti.

Gli agenti potevano entrare in possesso delle generalità degli interessati mediante dispositivi mobili scattando foto dei documenti, per poi procedere a loro insaputa all’attivazione delle forniture anche mediante firma apocrifa. Inadeguato il sistema di monitoraggio attraverso recall, volto a verificare l’effettiva volontà del cliente.

L’episodio solleva nuovamente il tema della sicurezza nel mercato libero dell’energia, dove la pressione commerciale spinge talvolta verso pratiche scorrette. Per le utenze domestiche e le piccole imprese, la difesa passa per una gestione oculata dei propri codici identificativi (POD e PDR) e dei documenti di identità .

In caso di attivazione non richiesta, il consumatore ha il diritto di disconoscere il contratto inviando un reclamo formale e segnalando l’accaduto sia all’ARERA che al Garante Privacy. La normativa vigente prevede che, in assenza di una prova documentale valida della sottoscrizione, il cliente non sia tenuto al pagamento delle somministrazioni avvenute durante il periodo di contestazione, fermo restando il diritto al rientro immediato con il precedente fornitore senza oneri aggiuntivi.

Marzo è il mese in cui l’Agenzia delle Entrate chiude il ciclo dei rimborsi IRPEF del Modello 730 riferiti alle dichiarazioni presentate l’anno precedente. Per chi ha maturato un credito superiore a 4.000 euro i controlli preventivi del Fisco hanno prolungato l’attesa. L’accredito è atteso entro fine mese: chi non lo ha ancora ricevuto può verificare lo stato della pratica nell’area riservata del sito dell’Agenzia delle Entrate.

La soglia dei 4.000 euro è il confine che determina tempi di attesa molto diversi tra i contribuenti. Superata questa cifra, l’Agenzia delle Entrate applica controlli preventivi sulla coerenza dei dati dichiarati nel 730 prima di procedere al pagamento: verifica che gli importi richiesti siano coerenti con le certificazioni uniche, con le dichiarazioni degli anni precedenti e con le eventuali detrazioni inserite.

Questo iter allunga fisiologicamente i tempi. Il termine massimo per l’erogazione è fissato a sei mesi dalla scadenza del Modello 730, che era il 30 settembre: il calendario porta quindi alla fine di marzo 2026 come data limite per i rimborsi IRPEF da Modello 730 di importo elevato.

Il calendario dei rimborsi 730 segue una progressione per fasce di importo e per tipologia di contribuente:

La distinzione tra le due modalità di rimborso è il fattore che più incide sui tempi di attesa. Chi indica un sostituto d’imposta nel 730 — il datore di lavoro o l’ente pensionistico — ottiene il rimborso attraverso il conguaglio fiscale in busta paga già da luglio, senza passare per i canali diretti dell’Agenzia delle Entrate. I ritardi legati ai controlli preventivi non si applicano in questo caso: è il sostituto ad anticipare le somme.

Chi invece opta per il rimborso diretto — o non ha un sostituto d’imposta perché libero professionista, disoccupato o pensionato senza ente erogante — riceve il pagamento dall’Agenzia delle Entrate, con tempi strutturalmente più lunghi. Dal 2024, anche chi ha un sostituto d’imposta può scegliere di ricevere il rimborso direttamente dallo Stato, rinunciando all’accredito in busta paga: una flessibilità utile in alcuni casi, ma che comporta l’ingresso nel calendario dei rimborsi diretti con le relative tempistiche.

Se il rimborso non è ancora arrivato, il primo elemento da controllare è la presenza di un IBAN valido comunicato all’Agenzia delle Entrate. Chi non ha indicato le coordinate bancarie riceve il pagamento tramite assegno postale vidimato, con tempi sensibilmente più lunghi rispetto all’accredito diretto. L’IBAN può essere comunicato o aggiornato in qualsiasi momento tramite l’area riservata del sito dell’Agenzia, seguendo il percorso Servizi → Rimborsi → Comunicazione IBAN.

Un secondo motivo di ritardo può essere la presenza di anomalie nella dichiarazione: incongruenze rispetto ai dati precompilati, scostamenti significativi rispetto all’anno precedente o situazioni di rischio già emerse in passato attivano verifiche aggiuntive che allungano i tempi anche oltre la finestra ordinaria. In questi casi il diritto al rimborso non decade: i termini per ottenerlo si estendono, come chiarito dalla Cassazione, anche oltre le scadenze ordinarie della dichiarazione.

Per verificare in tempo reale a che punto è la pratica, si accede all’area riservata del sito dell’Agenzia delle Entrate tramite SPID, CIE o CNS, e si naviga verso la sezione dedicata ai rimborsi. Le diciture da conoscere sono tre: “in lavorazione” indica che la dichiarazione è ancora in fase di controllo; “in pagamento” segnala che l’accredito è stato disposto e arriverà a breve; “pagato” conferma l’avvenuto versamento. Chi ha attivato l’App IO riceve una notifica push nel momento in cui il rimborso viene erogato, senza dover monitorare manualmente la propria posizione. In caso di mancata ricezione del rimborso entro fine marzo pur in presenza dello stato “pagato”, è opportuno verificare che l’IBAN registrato sia intestato o cointestato al contribuente: in caso contrario il pagamento non va a buon fine e occorre contattare l’Agenzia per regolarizzare la posizione.

Chi non ha comunicato all’Agenzia delle Entrate le proprie coordinate bancarie non perde il rimborso ma deve fare i conti con tempi più lunghi e una procedura diversa. In assenza di IBAN valido, il Fisco emette un assegno vidimato — un titolo di credito a copertura garantita emesso da Poste Italiane — che viene recapitato per raccomandata al domicilio fiscale del contribuente. L’assegno deve essere incassato presso un qualsiasi ufficio postale entro 60 giorni dalla data di emissione: superato questo termine, decade e occorre richiederne uno nuovo. Per chi non ha un conto corrente, il rimborso fiscale per assegno resta comunque garantito: nessuna somma va persa per mancanza di coordinate bancarie.

Il bonus elettrodomestici sotto la lente del Fisco. L’Agenzia delle Entrate ha definito le modalità con cui il Ministero delle Imprese e del Made in Italy trasmetterà all’Anagrafe tributaria i dati relativi ai voucher effettivamente utilizzati per l’acquisto di elettrodomestici ad alta efficienza energetica — informazioni destinate alla dichiarazione precompilata 2026 e alle attività di controllo reddituale.

Per ciascun voucher utilizzato, il MIMIT trasmetterà all’Agenzia delle Entrate due informazioni: il codice fiscale dell’utente finale e l’importo del contributo utilizzato. I dati si riferiscono all’anno in cui il venditore ha accettato il codice univoco alfanumerico generato dalla piattaforma PagoPA — non necessariamente l’anno dell’acquisto fisico, ma quello della transazione registrata sul sistema.

La trasmissione avviene tramite il Sistema di Interscambio Dati con canale protetto, entro il termine del 16 marzo 2026 fissato per l’invio di tutti i flussi informativi necessari alla predisposizione della precompilata. Nessun adempimento è posto a carico dei contribuenti o dei venditori: l’unico soggetto obbligato alla comunicazione è il Ministero.

Chi ha usato il voucher nel 2025 lo troverà semplicemente precaricato nel 730/2026 o nel Modello Redditi Persone Fisiche 2026, senza dover inserire nulla a mano.

Le informazioni serviranno all’Agenzia per due scopi distinti: la predisposizione della dichiarazione precompilata e le attività di controllo sulla corretta fruizione del contributo. Il bonus, infatti, non era cumulabile con il Bonus Mobili sullo stesso acquisto: chi avesse usato entrambi sullo stesso elettrodomestico potrebbe ricevere notifiche di accertamento.

Il bonus elettrodomestici non è l’unica novità che entra in automatico nella precompilata quest’anno. Le spese sportive per i figli a carico — fino a 210 euro con detrazione al 19% — sono trasmesse direttamente dalle associazioni dilettantistiche all’Agenzia e compaiono precaricate nel 730 senza che il contribuente debba inserirle. Per i contribuenti forfettari, il Modello Redditi 2026 include per la prima volta i contributi INPS precaricati nel Quadro LM, riducendo il rischio di omissioni su una voce storicamente compilata a mano.

Sul fronte delle scadenze, la precompilata sarà disponibile dal 30 aprile 2026 per dipendenti e pensionati, e dal 20 maggio 2026 per i titolari di partita IVA — slittamento dovuto al nuovo termine per la trasmissione delle Certificazioni Uniche del lavoro autonomo, posticipato al 30 aprile.

Sono ormai 5,7 milioni i contribuenti che scelgono il fai-da-te nella presentazione delle dichiarazioni, dai 4,8 milioni di due anni fa. Chi accetta la precompilata senza modifiche riduce il rischio di accertamenti sulle voci precaricate — una logica che vale anche per il voucher bonus elettrodomestici, dove i dati arrivano già verificati dal MIMIT.

Maria Sebregondi è la mente brillante dietro uno degli oggetti più diffusi e amati del nostro tempo: il taccuino Moleskine. La sua vocazione l’ha portata a rivoluzionare il mondo della cartoleria e dell’editoria trasformando un’affascinante intuizione letteraria in un’azienda globale che oggi vale mezzo miliardo di euro, dimostrando uno straordinario spirito imprenditoriale unito a una profonda e inclusiva visione culturale.

In un’intervista esclusiva rilasciata a Chapeau, Maria Sebregondi ha ripercorso le tappe fondamentali della sua incredibile avventura imprenditoriale. Dagli inizi quasi casuali, nati da una folgorazione durante una lettura appassionata, fino alle immense sfide affrontate nei decenni successivi per portare il suo iconico taccuino nero in 114 Paesi. L’incontro è un dialogo intimo che svela i retroscena di un successo planetario, senza nascondere gli ostacoli, i fisiologici passi falsi e la filosofia di vita di una donna che ha saputo intercettare i bisogni dei creativi nell’era digitale.

Ecco il video integrale, disponibile sulle principali piattaforme social di video streaming.

L’idea alla base di Moleskine nasce a metà degli anni ’90, ispirata dalla lettura del libro “Le vie dei canti” di Bruce Chatwin. In un capitolo, lo scrittore raccontava la sua abitudine di acquistare speciali taccuini in una cartoleria di Parigi, gli stessi utilizzati un tempo da artisti del calibro di Picasso, Hemingway e Matisse. Chatwin li chiamava “carnet moleskine”, adattando un termine inglese per descrivere la copertina nera simile alla pelle di talpa. Scoprendo che quei taccuini erano ormai introvabili, si accende una lampadina e Maria Sebregondi decide di riportare in vita quell’oggetto leggendario. Insieme a Francesco Franceschi e Fabio Rosciglione, passa mesi a perfezionare i dettagli della produzione, dalla sfumatura avorio delle pagine alla curvatura degli angoli.

Fin dal primo momento, la strategia di posizionamento è stata rivoluzionaria: Moleskine non doveva essere venduta in cartoleria ma in libreria, proposta come “un libro ancora da scrivere“. Nel 1996, i primi pezzi furono piazzati in conto vendita alle casse delle librerie Feltrinelli. Il successo fu tale che l’espansione internazionale partì quasi subito, raggiungendo le grandi catene di New York, Londra e Parigi. L’azienda scelse di non promuoversi come marchio del lusso esclusivo, ma come strumento di cultura inclusiva. La crescita, arrivata a 20 milioni di fatturato nei primi nove anni, fu spinta in modo organico anche grazie all’esplosione dei primi social network e dei blog, che trasformarono i clienti in veri e propri ambasciatori spontanei del brand.

Nel 2006, l’azienda affrontò una grande trasformazione quando fu acquisita per 60 milioni da un fondo di private equity. Segrebondi entrò come manager apicale e divenne azionista. Continuò a viaggiare per aprire nuovi mercati (Cina, India, Giappone), fino ad arrivare nel 2013 alla quotazione in Borsa Italiana. Il percorso finanziario non fu privo di ostacoli: inizialmente gli analisti faticarono a comprendere il brand, causando un crollo temporaneo del titolo. Tuttavia, l’azienda riuscì a risollevarsi, e nel 2016 Moleskine fu venduta al gruppo belga D’Ieteren per l’incredibile cifra di 506 milioni di euro, segnando l’uscita definitiva e ampiamente soddisfatta di Maria dalla società .

Nonostante il successo straordinario, non sono mancati gli errori, ammessi con grande lucidità . Uno dei più gravi fu il progetto dei “City Notebook” nel 2007, un tentativo prematuro di unire taccuini fisici e blog prima dell’avvento di Google Maps, che definisce “un bagno di sangue” a livello di risorse. Eppure, il taccuino classico ha resistito all’urto del mondo digitale. Come ricorda la stessa Sebregondi, la scrittura a mano continua ad avere un valore inestimabile: gli studi neuroscientifici dimostrano che scrivere su carta attiva la memoria e l’intelligenza emotiva in modi preclusi alla semplice digitazione, offrendo uno spazio vitale per nutrire la creatività e la distintività della propria grafia contro l’omologazione generale.

Dopo aver lasciato la sua creatura commerciale, Maria Sebregondi non si è fermata. Oggi dedica le sue energie al settore non profit con la Moleskine Foundation, supportando la creatività come strumento di trasformazione sociale attraverso il finanziamento a fondo perduto di piccoli progetti culturali nel mondo con il “Creativity Pioneers Fund“. A chi desidera fare impresa oggi, Maria lascia un messaggio chiaro: è fondamentale mettere al centro la creatività , l’esplorazione e lo studio continuo. Il tempo dell’individualismo e del prevalere sugli altri a tutti i costi è finito; il futuro appartiene a chi sa mantenere un atteggiamento di apertura e sviluppare un’idea di progresso collettivo e collaborativo.

Per anni migliaia di pensionati italiani che hanno lavorato in Germania hanno pagato le tasse due volte: al fisco tedesco e a quello italiano, sulla stessa pensione. Un’anomalia nota, generata da un intoppo burocratico che durava da tempo e che era perfino finito al centro di un’interrogazione parlamentare. Ora la situazione si è sbloccata: la Finanzamt Neubrandenburg RiA — l’ufficio tedesco competente per i pensionati residenti all’estero — ha ripreso l’invio automatico delle certificazioni necessarie a evitare la doppia imposizione. Chi ha subìto il prelievo in eccesso può quindi chiedere indietro quanto versato, fino a un massimo di cinque anni di arretrati.

Il problema nasce da una differenza strutturale tra i due sistemi previdenziali. In Italia i contributi pensionistici sono versati al lordo: quando arriva la pensione, l’IRPEF colpisce l’intero importo erogato. In Germania funziona al contrario: il fisco tassa i contributi versati durante la vita lavorativa e non la pensione in uscita. Il risultato è che solo una parte dell’assegno pensionistico tedesco costituisce reddito imponibile in Italia — la quota che corrisponde alla porzione di contributi non già tassati in Germania. Senza un documento che attesti questa quota esente, però, l’Agenzia delle Entrate italiana non ha modo di sapere quanta parte della pensione estera debba effettivamente concorrere alla formazione del reddito imponibile. E tassa tutto.

Il documento che risolve il problema si chiama attestazione della quota non imponibile ed è rilasciato dalla Finanzamt Neubrandenburg RiA, l’unico ufficio tedesco competente per i pensionati che vivono all’estero. Per un periodo prolungato — probabilmente a causa dell’elevato numero di richieste — l’ufficio aveva di fatto sospeso le risposte, lasciando decine di migliaia di pensionati privi della documentazione indispensabile per compilare correttamente la dichiarazione dei redditi. A marzo 2026 il blocco è stato rimosso: la Finanzamt ha comunicato che le certificazioni verranno ora inviate in modo automatico a tutti i titolari di pensione tedesca residenti in Italia. Non sarà più necessario presentare richiesta: il documento arriverà d’ufficio.

Il quadro normativo di riferimento è la convenzione contro le doppie imposizioni tra Italia e Germania, firmata a Bonn il 18 ottobre 1989 e ratificata in Italia con la legge 459 del 24 novembre 1992. L’articolo 25 — insieme al Protocollo allegato — stabilisce che non tutto il reddito da pensione tedesca deve essere assoggettato a tassazione in Italia: solo la quota imponibile, determinata secondo le regole del diritto tributario tedesco, concorre alla formazione del reddito complessivo del contribuente italiano. La quota esente va certificata dall’ente tedesco e sottratta dal lordo in sede di dichiarazione dei redditi. L’attestazione non ha scadenza: una volta ottenuta, l’importo certificato vale per tutti gli anni successivi. Se la quota non imponibile cambia nel tempo, la Finanzamt invia una nuova certificazione aggiornata.

Quando arriva il certificato tedesco, il contribuente ha tutto ciò che serve per compilare correttamente il modello 730 o il modello Redditi. Il funzionamento pratico è il seguente: dall’ammontare lordo annuo della pensione tedesca si sottrae la quota non imponibile certificata dalla Finanzamt. L’importo residuo — la quota effettivamente tassabile — viene poi inserito nella dichiarazione come reddito estero soggetto a IRPEF italiana. Ogni anno si applica la stessa deduzione, salvo aggiornamenti della certificazione. Chi ricorre a un CAF o a un consulente fiscale dovrà semplicemente consegnare il documento tedesco insieme alla consueta documentazione previdenziale.

Per chi ha subìto la doppia tassazione negli anni passati senza poter presentare la certificazione — perché non era disponibile o perché non si era a conoscenza della procedura — la normativa prevede la possibilità di richiedere il rimborso delle somme indebitamente versate. Il limite temporale è di cinque anni di arretrati.

La richiesta di rimborso delle imposte italiane pagate in eccesso va presentata al Centro Operativo dell’Agenzia delle Entrate di Pescara, allegando la certificazione tedesca e la documentazione che attesta il pagamento delle imposte negli anni interessati.

La stessa strada vale per chi, pur in possesso della certificazione, non ne aveva mai usufruito in dichiarazione: anche in questo caso il recupero è possibile entro il quinquennio. Si tratta, per molti pensionati, di importi tutt’altro che marginali — e ora, con l’invio automatico finalmente ripristinato, non ci sono più alibi per rimandare la doppia imposizione a un problema di qualcun altro.

Il rinnovo del CCNL Metalmeccanici Industria 2025-2028, firmato il 22 novembre 2025 da Federmeccanica, Assistal, Fim-Cisl, Fiom-Cgil e Uilm-Uil, ha ridisegnato in modo sostanziale le tutele in caso di malattia: nuovi permessi per patologie oncologiche e croniche, più giorni di conservazione del posto per i lavoratori con disabilità certificata, tre giorni retribuiti per i genitori di figli piccoli. Le nuove regole sono in vigore dal 1° gennaio 2026 e interessano oltre un milione di lavoratori del settore.

Di seguito una panoramica completa delle principali disposizioni relative alla malattia per artigiani, impiegati e lavoratori dell’industria metalmeccanica, con quanto prevede il CCNL Metalmeccanici per il calcolo della malattia, gli orari di controllo, il pagamento, la malattia breve, la carenza, il trattamento in caso di malattia del figlio e le condizioni di licenziamento per superamento del comporto.

Il CCNL Metalmeccanici disciplina con precisione le modalità di gestione della malattia per i lavoratori del settore. In generale, le disposizioni prevedono l’obbligo di comunicare l’assenza entro il primo giorno, inviare il certificato medico entro due giorni e rispettare determinati orari per le visite di controllo. Le regole variano in parte a seconda che si tratti di artigiani, impiegati o lavoratori dell’industria.

Il trattamento della malattia per i metalmeccanici artigiani prevede che il lavoratore debba:

Tali obblighi di comunicazione e certificazione vanno rispettati anche in caso di prolungamento della stessa malattia o di insorgenza di una nuova malattia alla scadenza del periodo di prognosi formulata inizialmente. Il trattamento economico varia a seconda dell’anzianità di servizio e della durata dell’assenza.

Gli impiegati metalmeccanici seguono procedure analoghe per la comunicazione dell’assenza e l’invio del certificato medico. Anche per loro, il trattamento economico e la conservazione del posto di lavoro dipendono dall’anzianità di servizio e dalla durata della malattia.

Per i metalmeccanici dell’industria — operai compresi — il CCNL prevede la conservazione del posto di lavoro per periodi definiti in base all’anzianità di servizio, con procedure di comunicazione della malattia sostanzialmente analoghe. Nel CCNL Industria 2025-2028, il trattamento economico garantisce la retribuzione integrale per i primi mesi di assenza (122, 153 o 214 giorni di calendario in base all’anzianità ), con integrazione all’80% per i giorni residui.

Le visite di controllo medico per i lavoratori assenti per malattia devono essere effettuate nelle fasce orarie stabilite dal CCNL: dalle 10:00 alle 12:00 e dalle 17:00 alle 19:00, inclusi i giorni festivi.

Le visite avvengono al domicilio indicato dal lavoratore. In caso di variazioni del recapito, queste devono essere tempestivamente comunicate all’azienda per rendere possibili i controlli.

Il lavoratore ha facoltà di assentarsi dal recapito comunicato per motivi inerenti la malattia o per gravi eccezionali motivi familiari preventivamente comunicati, salvo casi di forza maggiore comunicati all’azienda e successivamente documentati.

Durante i periodi di malattia, l’indennità viene erogata in parte dal datore di lavoro e in parte dall’INPS. I primi tre giorni di malattia sono a carico del datore di lavoro, mentre dal quarto giorno in poi l’indennità è corrisposta dall’INPS, con il datore di lavoro che anticipa l’importo in busta paga e integra il trattamento INPS fino al 100%.

Il periodo di carenza corrisponde ai primi tre giorni di malattia, normalmente non retribuiti dall’INPS. Nel settore metalmeccanico, tuttavia, la carenza non ricade sul lavoratore: la copertura dal primo giorno è garantita integralmente dal datore di lavoro, che copre anche il periodo iniziale non indennizzato dall’istituto. Il lavoratore riceve così una continuità economica completa fin dall’inizio dell’assenza.

Per malattia breve si intende un’assenza per malattia di durata non superiore a 5 giorni di calendario. Nel settore metalmeccanico, questa tipologia di assenza è monitorata nel triennio: se nel corso del triennio si verificano almeno 7 eventi di malattia breve, dall’ottavo in poi vengono conteggiati in misura doppia ai fini del calcolo dei limiti di trattamento economico.

Non rientrano nel conteggio delle malattie brevi le assenze dovute a ricovero ospedaliero, a terapie salvavita o ad alcune gravi patologie individuate dal contratto collettivo.

Nel CCNL Industria, le regole sulle malattie brevi sono leggermente più stringenti: dal quarto evento annuo con durata ≤5 giorni, le prime tre giornate di assenza vengono retribuite al 66% (quarta assenza) e al 50% dalla quinta in poi, salvo le esclusioni previste.

Il comporto è il periodo massimo durante il quale il lavoratore assente per malattia o infortunio non sul lavoro conserva il posto di lavoro. Il CCNL prevede un comporto breve che varia in base all’anzianità di servizio:

I periodi di conservazione del posto in caso di malattia o infortunio non sul lavoro sono calcolati in base alle assenze complessive verificatesi nei 3 anni precedenti l’ultimo episodio morboso. L’anzianità rilevante è quella maturata all’inizio della malattia, non quella raggiunta durante il proseguimento dell’assenza.

Il calcolo del comporto si applica guardando a ritroso di tre anni dalla data di inizio dell’ultima malattia. Se, ad esempio, un lavoratore si ammala il 10 aprile 2026, il periodo di riferimento per il conteggio delle assenze pregresse sarà compreso tra il 10 aprile 2026 e l’11 aprile 2023. Questa regola evita che il lavoratore possa acquisire una maggiore anzianità durante la malattia stessa, ottenendo un trattamento più favorevole rispetto a quello maturato all’inizio dell’assenza.

In caso di malattia grave e continuativa, è previsto un ulteriore prolungamento del periodo di conservazione del posto. Il comporto prolungato scatta automaticamente se la malattia in corso alla scadenza del comporto breve ha una prognosi pari o superiore a 3 mesi, oppure se ricorrono le seguenti condizioni:

I periodi complessivi di conservazione del posto in caso di comporto prolungato diventano:

Superati i periodi di comporto, il datore di lavoro può procedere al licenziamento per superamento del comporto. In quel caso il lavoratore ha diritto al trattamento di fine rapporto (TFR) e all’indennità sostitutiva del preavviso. La legge prevede che la malattia o l’infortunio non sul lavoro sospendano il decorso del preavviso di licenziamento, entro i limiti della normativa sulla conservazione del posto.

Con il rinnovo CCNL 2025-2028, dal 1° gennaio 2026 sono stati introdotti ulteriori giorni di conservazione del posto per i lavoratori con disabilità certificata (invalidità pari o superiore al 74%): 30, 45 o 60 giorni aggiuntivi in base all’anzianità di servizio. Durante questi periodi l’integrazione aziendale garantisce un’indennità fino all’80% della normale retribuzione.

Superati i limiti del comporto breve, per evitare il licenziamento il lavoratore può usufruire di un periodo di aspettativa non retribuita di 4 mesi. Durante questo periodo:

In caso di malattia grave e continuativa, debitamente documentata, il lavoratore può richiedere un ulteriore periodo di aspettativa fino alla guarigione clinica, che gli consenta di riprendere le precedenti mansioni. Tale aspettativa non può superare i 24 mesi complessivi, continuativi o frazionati, per una sola volta nel triennio di riferimento. Il lavoratore con anzianità superiore a 8 anni può in questi casi richiedere l’anticipazione del TFR.

In caso di patologie gravi che richiedono terapie salvavita intervallate e discontinue, l’aspettativa prolungata può essere fruita in modo frazionato, in relazione ai singoli eventi terapeutici. Le richieste devono essere presentate entro la scadenza del periodo di conservazione del posto o entro la scadenza di un precedente periodo di aspettativa. Su richiesta del lavoratore, l’azienda deve fornire entro 20 giorni le informazioni necessarie a conoscere la situazione del cumulo delle assenze per malattia.

Quando un lavoratore non in prova è assente per malattia o infortunio non sul lavoro, l’azienda è tenuta a corrispondergli un trattamento economico integrativo, raggiungendo il normale trattamento economico complessivo netto che il lavoratore avrebbe percepito lavorando.

Il trattamento economico varia in base all’anzianità di servizio:

Il trattamento economico in caso di comporto prolungato:

Periodi retribuiti al 100% in aggiunta:

Fino al limite complessivo di 60, 75 o 90 giorni a seconda dell’anzianità , con un tetto massimo di 120 giorni complessivi per i due eventi combinati. Il trattamento economico non è cumulabile con analoghi trattamenti aziendali o locali.

Il calcolo dell’indennità per i metalmeccanici varia in base all’anzianità di servizio. Un lavoratore con più di 6 anni di servizio ha diritto al 100% della retribuzione per i primi 4 mesi e al 50% per i successivi 8 mesi.

A titolo pratico: con una retribuzione mensile di 1.500 euro su 22 giorni lavorativi, la retribuzione giornaliera è pari a circa 68,18 euro. Per i giorni coperti al 100% il lavoratore percepisce l’intera quota giornaliera; per quelli coperti al 50%, circa 34 euro al giorno. Sono esclusi dal calcolo penalizzante le assenze per ricovero ospedaliero e le patologie gravi riconosciute dal contratto.

Il CCNL prevede permessi retribuiti per i lavoratori che devono assistere i figli malati. Con il rinnovo 2025-2028, in vigore dal 1° gennaio 2026, le regole si sono ampliate:

Per i lavoratori con figli minorenni affetti da patologie oncologiche, croniche o invalidanti con invalidità pari o superiore al 74%, il nuovo contratto riconosce anche 10 ore annue di permesso retribuito per visite, esami e cure frequenti. Sul punto si applicano anche le indicazioni della Circolare INPS n. 152 del 19 dicembre 2025.

La malattia sospende la fruizione delle ferie nelle seguenti ipotesi: malattia che comporta ricovero ospedaliero, per tutta la durata del ricovero; malattia con prognosi superiore a 7 giorni di calendario. Affinché scatti l’effetto sospensivo delle ferie, il lavoratore deve adempiere a tutti gli obblighi previsti in caso di malattia: comunicare tempestivamente l’assenza all’azienda, inviare il certificato medico entro 2 giorni e sottoporsi alle visite di controllo dello stato di malattia.

Il periodo di ferie viene così “congelato” finché il lavoratore non si ristabilisce, permettendogli di recuperare i giorni non goduti a causa della malattia.

Il CCNL Metalmeccanici distingue due scenari nel trattamento di Cassa Integrazione Ordinaria/Straordinaria e indennità di malattia, a seconda di quando insorge la malattia rispetto alla sospensione.

Se durante la sospensione dal lavoro per CIGS a zero ore insorge uno stato di malattia, il lavoratore continua a usufruire delle integrazioni salariali straordinarie senza obbligo di comunicare lo stato di malattia.

Se la malattia insorge prima dell’inizio della sospensione per CIGS, si applicano le seguenti regole (Circ. INPS n. 82 del 16 giugno 2009):

Il trattamento della malattia per i lavoratori del settore metalmeccanico è regolamentato dal Contratto Collettivo Nazionale di Lavoro (CCNL). Conoscere le regole sui periodi di assenza per problemi di salute permette di far valere i propri diritti ma anche di non trascurare doveri basilari ai fini della conservazione del posto di lavoro e del trattamento economico adeguato.

Bruxelles ha messo in mora l’Italia e altri 18 paesi dell’Unione Europea — Francia e Germania incluse — per non aver presentato entro il 31 dicembre 2025 le bozze del Piano nazionale di riqualificazione degli edifici previsti dalla direttiva Case Green. Le lettere inviate l’11 marzo aprono formalmente l’iter sanzionatorio: i governi coinvolti hanno 60 giorni per rispondere prima che la Commissione possa fare scattare il passo successivo della procedura d’infrazione.

La direttiva UE Case Green — in vigore dal 28 maggio 2024 — fissa un doppio binario di adempimenti per gli Stati membri. Il primo riguarda la trasposizione legislativa nazionale, che dovrà essere completata entro il 29 maggio 2026. Il secondo, distinto e già scaduto, era la trasmissione a Bruxelles di una bozza del Piano nazionale entro il 31 dicembre 2025. I piani definitivi dovranno invece essere consegnati entro la fine del 2026. La procedura è scattata nei confronti dei paesi che non hanno rispettato la prima scadenza.

L’Energy Performance of Buildings Directive (EPBD) impone agli Stati di presentare una ricognizione del proprio patrimonio edilizio e di indicare una traiettoria concreta per raggiungere gli obiettivi di decarbonizzazione. I piani devono specificare:

La lettera inviata dalla Commissione ai 19 paesi costituisce il primo atto formale della procedura d’infrazione e dà il via a un iter preciso. Gli Stati destinatari hanno 60 giorni per rispondere con una posizione soddisfacente. Se la risposta non arriva o non convince, Bruxelles può emettere un parere motivato — secondo gradino della procedura — chiedendo l’adeguamento entro un ulteriore termine. In assenza di conformità , il caso può essere deferibile alla Corte di giustizia dell’Unione europea, con possibilità di sanzioni pecuniarie a carico dello Stato inadempiente.

Tra i 19 paesi interessati, l’Italia parte da una posizione particolarmente esposta. È il paese dell’Unione con il patrimonio edilizio più vetusto: circa 11 milioni di abitazioni risultano in classe energetica inferiore alla D, e il costo stimato di adeguamento si colloca tra i 20mila e gli 80mila euro per unità immobiliare. Non a caso Roma fu, insieme a Budapest, l’unico governo a votare contro l’approvazione della direttiva nel 2024. Il processo di recepimento legislativo interno è iniziato soltanto nel febbraio 2026, con margini di tempo molto stretti rispetto alla scadenza di maggio.

Con due nuove FAQ pubblicate il 10 marzo 2026, l’Agenzia delle Entrate ha esteso i chiarimenti sul collegamento POS-RT, intervenendo su due casi pratici rimasti finora in ombra: il POS fuori elenco e quello intestato al franchisor e usato dal franchisee. Le nuove risposte si aggiungono alla n. 44 del 19 febbraio, che aveva chiarito l’obbligo per terminali promiscui, configurazioni centralizzate, SoftPOS e architetture cloud.

Si completa così il quadro si completa delle istruzioni già fornite agli esercenti nella Guida in PDF alla procedura web per l’interconnessione logica tra dispositivi.

La casistica più frequente riguarda l’uso misto dello strumento di pagamento. L’interpello chiarisce che, se un unico terminale viene usato per gestire sia incassi soggetti a scontrino elettronico sia operazioni esonerate, come tabacchi o ricariche, l’obbligo di collegamento rimane pieno. Non è ammessa la disconnessione manuale del ponte logico: il sistema deve essere configurato per ricevere l’input di ogni transazione, lasciando al software la distinzione fiscale delle singole voci.

In pratica, l’uso promiscuo del device trascina con sé l’obbligo di interconnessione al registratore telematico, anche se una parte delle operazioni transitanti sul terminale non richiede certificazione con documento commerciale.

L’evoluzione dei pagamenti elettronici ha spinto l’Agenzia delle Entrate a riconoscere come valido anche un collegamento non fisico. Per chi utilizza SoftPOS, cioè pagamenti tramite smartphone o tablet, il collegamento logico con il registratore telematico è ammesso anche tramite architetture cloud o gestionali certificati.

La condizione resta una sola: deve esserci una corrispondenza biunivoca tra l’avvio del pagamento e l’input trasmesso al registratore telematico per la memorizzazione del corrispettivo, senza passaggi manuali intermedi. Il chiarimento riguarda quindi i pagamenti in mobilità e i punti vendita che centralizzano i flussi tramite server remoti certificati.

L’interpello 44/2026 ammette anche la gestione centralizzata: un singolo terminale POS può essere collegato a più registratori telematici. Questa configurazione, tipica di negozi con più reparti o postazioni di cassa, è lecita solo se il sistema conserva un log di tracciabilità puntuale.

In caso di controllo, l’esercente deve poter dimostrare quale registratore telematico ha preso in carico la singola transazione originata dal POS comune, garantendo la riconciliazione tra incasso elettronico e dato fiscale trasmesso.

Con l’aggiornamento del 10 marzo 2026, l’Agenzia delle Entrate ha aggiunto due chiarimenti pratici che incidono direttamente sulla procedura di collegamento tra terminali di pagamento e registratori telematici. Entrambe le FAQ riguardano casi in cui il POS non è disponibile tra quelli selezionabili nella piattaforma e impongono il ricorso all’inserimento manuale dei dati identificativi del terminale.

Se l’esercente ha comunicato per errore la restituzione di un POS tramite l’apposita funzione, quel terminale non compare più tra i dispositivi disponibili per il collegamento. L’Agenzia chiarisce che, in questo caso, non basta attendere il riallineamento del sistema: è necessario reinserire manualmente i dati identificativi del POS attraverso la funzione dedicata. Solo dopo questa operazione il terminale torna selezionabile per l’associazione con il registratore telematico tramite la procedura online ordinaria.

Analogo discorso nel punto vendita in franchising, dove il collegamento resta obbligatorio anche se il POS è formalmente intestato al franchisor e il registratore telematico è intestato alla partita IVA del franchisee che certifica i corrispettivi. In questo scenario il terminale può non risultare presente a sistema per mancanza di titolarità diretta, ma ciò non esonera dall’adempimento: anche qui occorre inserire manualmente i dati identificativi del POS, così da renderlo selezionabile e completare il collegamento con il proprio registratore di cassa.

Capire quando scatta l’adempimento e quando è invece possibile invocare l’esonero serve a evitare le sanzioni che, nel 2026, scattano a seguito dei controlli automatizzati sui flussi finanziari:

| Transazioni | Collegamento POS-RT |

|---|---|

| con SoftPOS via cloud, pagamenti via smartphone, tablet o sistemi gestionali remoti | obbligatorio. Il collegamento deve essere logico o software e il sistema deve impedire la transazione se non genera l’input per l’RT; |

| configurazione multi-cassa, un solo terminale POS per più registratori telematici | obbligatorio. È ammesso il sistema uno-a-molti, ma i log di sistema devono tracciare quale cassa ha preso in carico ogni specifico incasso; |

| con terminali promiscui, uso misto per tabacchi, bolli e vendite con scontrino | obbligatorio. Non è ammessa la separazione manuale dei flussi e, se il POS è lo stesso, deve dialogare con la cassa; |

| con POS comunicato per errore come restituito | obbligatorio. Il terminale va censito di nuovo inserendo manualmente i suoi dati identificativi prima del collegamento; |

| con POS del franchisor usato dal franchisee per incassi certificati con RT intestato a un’altra partita IVA | obbligatorio. Anche in questo caso è necessario inserire manualmente i dati identificativi del terminale non presente a sistema; |

| con terminale esclusivo, dedicato solo a operazioni esonerate o fatture elettroniche | esonerato. Va presentata la dichiarazione di esclusività e il dispositivo non può essere usato per incassi soggetti a scontrino, neppure una sola volta. |

I controlli fiscali del 2026 spostano gran parte della responsabilità sull’esercente e sul fornitore del software. Serve una prova tecnica che il meccanismo POS-RT sia attivo e funzionante secondo le specifiche dell’Agenzia delle Entrate. La mancata integrazione, quando obbligatoria, viene assimilata all’omessa memorizzazione dei corrispettivi.

Le configurazioni ibride restano quindi l’area più esposta: quando un terminale passa da stato restituito a terminale da censire di nuovo, oppure quando il dispositivo appartiene formalmente a un altro soggetto, l’assenza del collegamento non viene giustificata dalla sola anomalia di intestazione o di visibilità nel sistema.

Il mancato collegamento tra terminale di pagamento e registratore telematico è equiparato a omessa memorizzazione dei corrispettivi. Il rischio è immediato e può scattare al primo disallineamento tra incasso elettronico e dato fiscale trasmesso:

L’uso improprio di un terminale dichiarato esclusivo annulla l’esonero, ma anche i nuovi casi chiariti il 10 marzo confermano che la mancata visibilità del POS in piattaforma non neutralizza l’obbligo: se il terminale è usato per incassare corrispettivi soggetti a memorizzazione, va censito e collegato. :contentReference[oaicite:3]{index=3}

| Tipo di violazione o rischio | Entità della sanzione |

|---|---|

| mancato collegamento tecnico, incasso elettronico senza invio del dato all’RT; | pari al 90% dell’IVA dovuta sull’operazione, con un minimo di 500 euro per ogni transazione; |

| recidiva, quattro violazioni accertate in giorni diversi nell’arco di cinque anni; | sospensione della licenza o dell’attività da 15 giorni a 2 mesi; |

| violazioni di rilevante entità , totale dei corrispettivi non documentati oltre 50.000 euro; | chiusura forzata dell’attività fino a 6 mesi; |

| uso improprio POS esclusivo, utilizzo di un terminale esonerato per vendite ordinarie; | decadenza immediata dell’esonero e recupero delle sanzioni sui flussi non integrati registrati sul dispositivo. |

L’esercente può evitare l’integrazione solo se il POS viene impiegato esclusivamente per operazioni non soggette all’obbligo di certificazione commerciale. Tale condizione va formalizzata con una dichiarazione di esclusività nella piattaforma. Basta però anche un solo incasso ordinario transitato su un terminale dichiarato esonerato per far venir meno l’esclusione e rendere sanzionabili tutti i flussi non collegati a un registratore telematico.

Il Ministero dell’Economia ha pubblicato il 12 marzo 2026 un comunicato-legge con cui annuncia formalmente un provvedimento legislativo di prossima emanazione per la soppressione del vincolo territoriale sui beni agevolabili con iperammortamento 2026. La clausola sarà eliminata, rimuovendo il principale ostacolo al decreto attuativo fermo al MEF da oltre due mesi. I requisiti tecnici per accedere all’agevolazione — interconnessione dei beni, perizia asseverata, comunicazioni al GSE — restano invece invariati rispetto all’impianto già delineato dalla legge di bilancio.

La scelta del comunicato-legge è presto spiegata: con il Decreto Fiscale slittato rispetto al Consiglio dei Ministri del 10 marzo, il Ministero ha scelto questa via alternativa: per restituire alle imprese la certezza necessaria per pianificare gli investimenti per la Transizione 5.0.

La Legge di Bilancio 2026 (art. 1, commi 427-436, l. n. 199/2025) ha sostituito i crediti d’imposta Transizione 4.0 e 5.0 con un nuovo iperammortamento sugli investimenti in beni strumentali digitali e interconnessi, con aliquote di maggiorazione fino al 180% per gli investimenti fino a 2,5 milioni di euro. Tra i requisiti, la legge aveva introdotto una clausola di origine territoriale: i beni agevolabili dovevano essere prodotti in un Paese membro dell’UE o dello Spazio Economico Europeo.

La clausola — assente nelle prime bozze e inserita durante l’iter parlamentare — aveva generato reazioni immediate nelle filiere industriali che si riforniscono al di fuori dell’Europa. Per i beni strumentali materiali, la norma rimandava ai criteri del Codice doganale dell’Unione sull’ultima trasformazione sostanziale; per i beni immateriali — software, piattaforme, algoritmi — il requisito era ancora più stringente, con almeno il 50% del valore delle attività di sviluppo da ricondurre a soggetti operanti in UE o SEE. Un criterio privo di parametri tecnici standardizzati, di fatto inapplicabile per larga parte dei prodotti dominanti sul mercato, a partire dalle piattaforme di intelligenza artificiale sviluppate negli Stati Uniti.

Il risultato pratico è stato il blocco del decreto attuativo interministeriale MIMIT-MEF, trasmesso dal Ministero delle Imprese già il 5 gennaio 2026 ma rimasto privo del concerto del Tesoro: il MEF non poteva firmare un decreto che desse attuazione a una norma che il Governo stesso intendeva riscrivere con un intervento di rango legislativo.

Il comunicato che annuncia la soppressione della clausola non ha valore normativo: è bene chiarirlo subito. L’annuncio non modifica la Legge di Bilancio né produce effetti giuridici immediati. Serve però da segnale inequivocabile sulla direzione del Governo: il vincolo territoriale non sopravviverà alla versione definitiva dell’incentivo. Chi aveva sospeso trattative con fornitori extra-UE — su macchinari, software o piattaforme digitali — può riprendere le negoziazioni su basi più solide.

Rimane aperta la questione del decreto attuativo. La soppressione del vincolo Made in EU rimuove il principale ostacolo al concerto MEF, ma il decreto dovrà ancora completare l’iter: firma del Tesoro, registrazione alla Corte dei Conti e pubblicazione in Gazzetta Ufficiale.

Per gli investimenti effettuati dal 1° gennaio 2026 al 30 settembre 2028 è prevista una maggiorazione del costo di acquisizione dei beni strumentali nuovi ai fini della determinazione delle quote di ammortamento e dei canoni di leasing deducibili da IRES e IRPEF. Rispetto all’impostazione dei precedenti piani, la Manovra 2026 amplia il perimetro delle tecnologie ammissibili, aggiornando gli Allegati IV e V con l’inclusione di:

Per il raccordo tra Transizione 5.0 e nuovo iperammortamento, le imprese con progetti avviati nel 2025 dovranno attendere il decreto per avere certezze sulla propria posizione.

Il comunicato del Ministero dell’Economia anticipa che il prossimo provvedimento legislativo interverrà su tre distinte disposizioni della Legge di Bilancio 2026.

La Certificazione Unica INPS 2026 sarà disponibile online entro il 16 marzo. La CU (che dal 2015 ha sostituito il vecchio CUD ) viene rilasciata dall’Istituto Nazionale di Previdenza Sociale in qualità di sostituto d’imposta e certifica pensioni, NASpI, cassa integrazione, indennità e altre somme erogate, con l’indicazione dei redditi percepiti, delle ritenute, dei conguagli fiscali e degli eventuali importi esenti IRPEF.

Di seguito sono riepilogati tutti i canali utili per ottenerla, dal download online tramite MyINPS, App e Cedolino pensione fino alla richiesta per telefono, email, sportello, CAF, delegati e servizi dedicati all’utenza fragile.

La CU INPS è disponibile dal 16 marzo presso il sito web dell’Istituto Nazionale di Previdenza Sociale, accedendo allo specifico servizio online e permette di ottenere la certificazione dei compensi erogati dall’INPS in veste di sostituto d’imposta, ad esempio la pensione o prestazioni di varia natura.

Chi dispone di SPID, CIE o CNS può accedere all’area personale MyINPS seguendo il percorso “I tuoi servizi e strumenti” → “Servizi fiscali e pagamenti ricevuti da INPS” → “Certificazione Unica (Cittadino)” per visualizzare, scaricare e stampare il modello. Per chi preferisce lo smartphone, il documento è disponibile anche sull’app INPS Mobile.

CUD e Certificazioni Uniche degli anni precedenti sono consultabili nel Fascicolo previdenziale del cittadino, alla voce “Modelli”. I pensionati possono utilizzare in tutti i casi anche il servizio Cedolino pensione.

Per chi non riesce ad accedere online, chi non ha identità digitale o si trova in situazioni particolari — eredi, delegati, pensionati esteri, utenza fragile — esistono canali alternativi ufficiali con procedure specifiche, descritti nell’articolo di dettaglio su come ottenere la Certificazione Unica INPS senza SPID.

In base alla categoria di appartenenza, si può chiedere l’invio a casa (anche dell’erede) della Certificazione Unica INPS chiamando il numero verde 800 434320 (con risposta automatica), il Contact Center Multicanale (numero 803 164) o il numero fisso 06 164164. Attivo anche l’indirizzo email richiestacertificazioneunica@postacert.inps.gov.it.

Il rilascio in forma cartacea può essere richiesto presso le sedi territoriali INPS, al servizio di Prima accoglienza (senza prenotazione nelle strutture in cui è presente) oppure prenotando un appuntamento online, tramite l’app mobile o chiamando il Contact Center.

Si può ottenere supporto anche presso i Comuni e le altre pubbliche amministrazioni che abbiano sottoscritto un protocollo con l’INPS per l’attivazione di un punto cliente di servizio.

Per ottenere la CU tramite terzi esistono due percorsi distinti che non vanno confusi.